Le Plan d’Action pour la Croissance et la Transformation des Entreprises (ou loi PACTE) est au coeur de l’actualité depuis près de 2 ans. Elle vient d’être publiée au Journal Officiel. Le résultat est plus que positif pour les indépendants et les entreprises de façon plus générale. Le ministre de l’économie Bruno Lemaire estime que la loi « PACTE, c’est l’instrument pour faire grandir nos PME ».

L’objectif est clair : encourager les entreprises, l’innovation, libérer les énergies, mettre en place des financements plus justes et plus efficaces. Dans cette loi particulièrement riche, 3 points importants sont à relever :

- un accès plus simple à l’entrepreneuriat ;

- une volonté de simplifier la vie des indépendants au quotidien ;

- une simplification des démarches de fermeture des entreprises.

I. Favoriser la création d’entreprise

La France est souvent synonyme de lourdeur administrative, ce qui peut être un frein à la création d’entreprise. Le gouvernement a pour ambition avec la loi Pacte de remédier à cette situation et d’encourager les créateurs et repreneurs d’entreprises.

3 grandes mesures ont ainsi été votées, elles concernent aussi bien les indépendants que les sociétés.

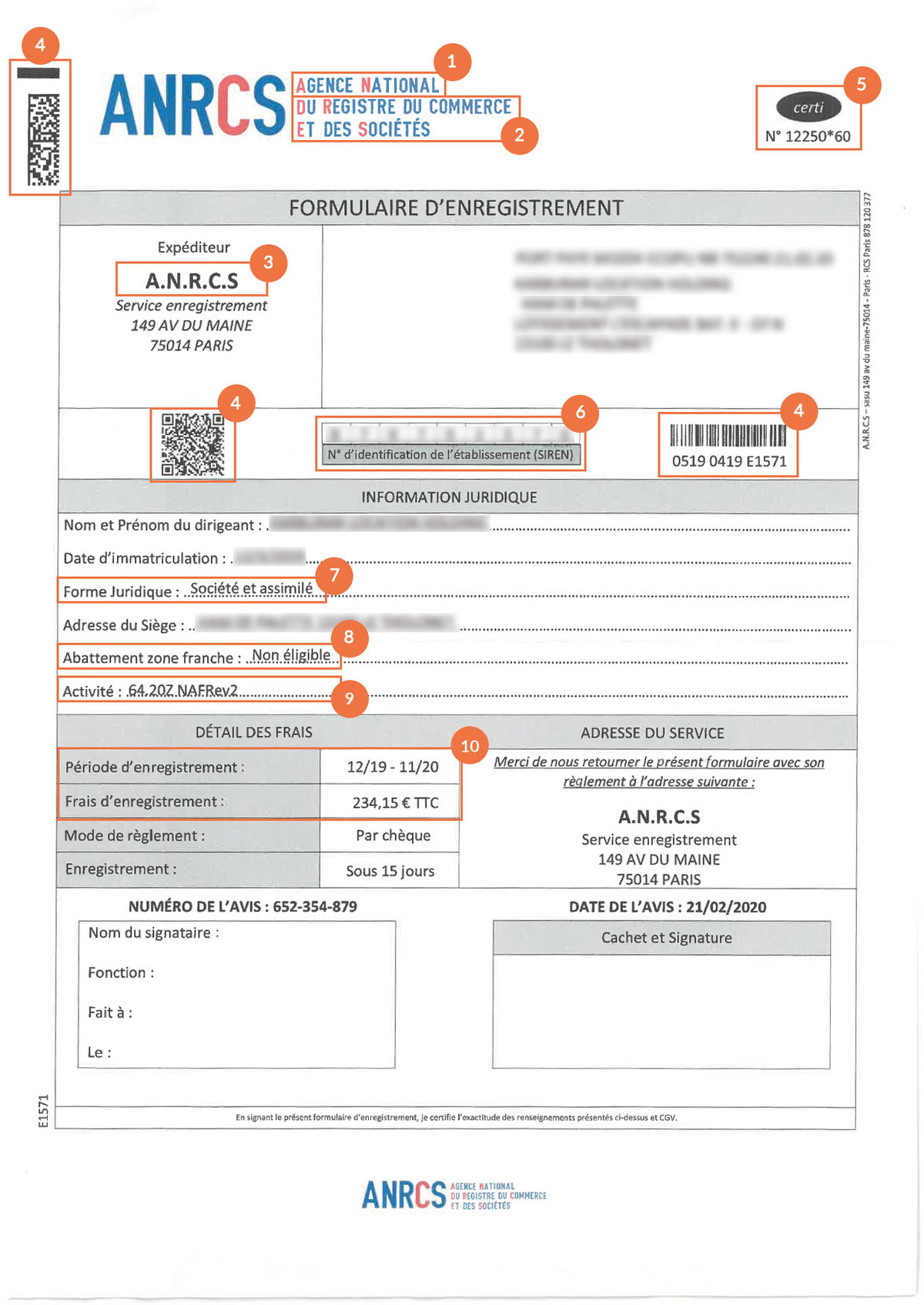

1. La création d’un guichet électronique unique

Jusqu’à présent, l’entrepreneur quel qu’il soit (micro-entrepreneur, gérant de société : EURL, SARL, Président de SAS ou de SASU, etc.) était confronté à une multitude d’interlocuteurs. À cette première difficulté s’ajoutait un facteur qui complexifiait encore la situation : les interlocuteurs variaient suivant le type d’activité et le lieu d’exercice.

On comptabilise actuellement sept réseaux de Centre de Formalités des Entreprises (CFE) gérés respectivement par :

- les Chambres de Commerce et d’Industrie (CCI) ;

- les Chambres de Métiers et de l’Artisanat (CMA) ;

- les Chambres d’Agriculture ;

- les Greffes des tribunaux de commerce ou des tribunaux de grande instance ;

- les URSSAF ;

- les Services des Impôts des Entreprises ;

- la Chambre Nationale de la Batellerie Artisanale.

Sans oublier les sites internet permettant d’effectuer le dépôt de certains documents en ligne.

Autant dire que c’est un véritable casse-tête administratif pour toute personne désirant se lancer dans l’aventure de l’entrepreneuriat.

La loi Pacte vient résoudre ce problème par la mise en place d’un guichet unique. Il a pour but de faciliter l’ensemble des démarches pour les entrepreneurs pris au sens large du terme, grâce à un interlocuteur unique. Cette mesure s’intègre dans un objectif plus large du gouvernement : adapter au Web l’ensemble des démarches administratives pour fin 2022.

2. Suppression du stage obligatoire de préparation à l’installation

La vie des futurs artisans et auto-entrepreneurs (micro-entrepreneurs) est également simplifiée avec la suppression du stage obligatoire lors de l’installation, dont le coût moyen était d’environ 250 €. Désormais le stage est facultatif.

3. Suppression de la création obligatoire d’un compte professionnel pour les micro-entrepreneurs

Les micro-entrepreneurs dont le chiffre d’affaires annuel est inférieur à 10 000€ pendant 2 années consécutives n’ont plus l’obligation de créer un compte dédié à l’activité de leur entreprise.

4. Baisse et harmonisation des coûts de parution des annonces légales

L’annonce légale fait partie des formalités liées au droit des sociétés. Elle mentionne les informations juridiques d’une entreprise, reprises dans un journal d’annonces légales. Les dirigeants d’entreprise sont tenus à cette publicité : elle permet d’informer les tiers de l’évolution (création, modifications, fermeture) de la société. Jusqu’à présent le coût des annonces légales variait d’un département à l’autre. Avec la loi Pacte, le parlement a voté la baisse et l’harmonisation des coûts de parution des annonces légales. Une fois que les décrets d’application seront sortis, un coût unique de l’annonce légale sera appliqué sur l’ensemble du territoire.

II. Des dispositions sociales en faveur des entreprises

1. Simplification des seuils sociaux

Toujours dans le cadre d’une simplification de la vie des entreprises, la loi Pacte a élaboré une série de mesures visant à simplifier les mécanismes et les impacts liés aux effectifs.

Suivant le nombre de salariés au sein d’une société, le dirigeant est soumis à des obligations sociales et fiscales, par exemple de nouvelles cotisations sociales, des élections obligatoires de représentants du personnel, etc.

La loi Pacte vise à harmoniser et simplifier l’utilisation des seuils de salariés.

3 grandes mesures ont été prises :

- harmonisation des modalités de décompte des effectifs de salariés ;

- modification des niveaux de seuils existants ;

- modification de la durée de prise en compte pour calculer le franchissement.

La loi Pacte rationalise les niveaux de seuils d’effectifs. Elle se base sur les seuils suivants : 11, 50 et 250 salariés.

Elle prévoit également un mécanisme de lissage de l’effet de seuil à la suite du franchissement d’un niveau de seuil d’effectifs.

2 possibilités s’offrent alors :

- en cas de franchissement à la hausse : pour que celui-ci soit effectif, ce nouveau seuil devra être atteint ou dépassé pendant 5 années civiles consécutives.

- en cas de franchissement à la baisse : ce nouveau seuil devra courir sur une année civile. Passé ce laps de temps, sera à nouveau appliqué la règle de prise en compte du franchissement à la hausse citée plus haut.

[Bon à savoir] L’actuel seuil de 20 salariés passe à 50 salariés pour l’obligation d’un règlement intérieur.

Ces deux mesures visent principalement à encourager l’embauche dans les PME qui limitent leurs nombres de salariés pour ne pas franchir ces seuils et donc ne pas être soumises à certaines obligations.

2. Suppression du forfait social pour certaines entreprises

Selon l’URSSAF, le forfait social se définit comme “ une contribution à la charge de l’employeur. Elle est prélevée sur les rémunérations ou gains exonérés de cotisations de Sécurité sociale mais assujettis à la contribution sociale généralisée (CSG).”

La loi Pacte a supprimé ce forfait social dans deux cas de figure.

Pour les entreprises de moins de 250 salariés : suppression du forfait social sur les sommes versées au titre de l’intéressement.

Pour les entreprises de moins de 50 salariés : suppression du forfait social sur l’ensemble des versements d’épargne salariale (intéressement, participation et abondement de l’employeur sur un plan d’épargne salariale).

Cette mesure est rétroactive : elle est applicable depuis le 1er janvier 2019. Elle a pour objectif d’encourager l’épargne des entreprises et ainsi, favoriser la croissance.

III. Simplification des démarches de cessation d’activité pour les entrepreneurs

La loi Pacte a mis en place une série de mesures visant à réduire les délais et les coûts des procédures de liquidation judiciaire.

La procédure de liquidation judiciaire simplifiée est renforcée par la loi Pacte. Cette procédure devient obligatoire pour les petites et moyennes entreprises dont le chiffre d’affaires est inférieur à 750 000€ et dont les effectifs sont inférieurs à 5 salariés. L’ensemble des seuils à respecter seront décidés lors de la parution des décrets d’application.

Avant la loi Pacte, cette procédure de liquidation judiciaire simplifiée était seulement facultative pour ces mêmes seuils.

Toujours dans le même souci de faciliter et simplifier la vie des entreprises, la loi Pacte apporte également des modifications concernant le déroulement de la liquidation judiciaire simplifiée. Des mesures viennent accélérer les délais pour clôturer la liquidation. On passe d’un délai de six mois quand elle est obligatoire et d’un an quand elle est facultative à un délai généralisé de six mois. Cependant, selon l’article L644-5 du code de commerce, “ce délai est porté à un an lorsque le nombre des salariés du débiteur ainsi que son chiffre d’affaires hors taxes sont supérieurs à des seuils fixés par décret. Le tribunal peut, par un jugement spécialement motivé, proroger la procédure pour une durée qui ne peut excéder trois mois.”.

La loi Pacte encourage également la procédure de rétablissement professionnel. Cette procédure est destinée aux entrepreneurs individuels, personnes physiques, qui n’ont pas de salarié et dont l’actif est inférieur à un certain seuil. Elle peut être comparée aux procédures de surendettement des particuliers. Elle offre en effet au débiteur une possibilité de rebondir rapidement en le faisant bénéficier d’un effacement des dettes, sans recourir à une liquidation judiciaire.

Avec la loi Pacte, cette procédure du rétablissement professionnel devient la procédure par défaut, proposée par le tribunal de commerce pour tout débiteur correspondant aux critères d’éligibilité et sous réserve de son accord.

La loi Pacte modifie de façon importante le droit des sociétés. L’un des buts revendiqué par le gouvernement est de dynamiser l’économie des PME et TPE. Il faudra encore attendre quelques temps avant de pouvoir réellement évaluer l’impact de cette loi sur la vie des entreprises en France.

Rédacteurs : Yanis G., diplômé d’un Master 2 en droit des médias et télécommunications et Isabelle A., docteur en droit. Sous les directions de Delphine Robin, Responsable Juridique Groupe & Formalités et Aurélie Vasselin, Responsable Communication Digitale.

Sources :

https://www.economie.gouv.fr/plan-entreprises-pacte

http://www.assemblee-nationale.fr/dyn/15/dossiers/Croissance_transformation_des_entreprises

http://www.senat.fr/espace_presse/actualites/201811/croissance_et_transformation_des_entreprises.html